Voici l’analyse subjective des levées de fonds technos et web annoncées en février 2015 avec un peu de retard, la procrastination comme la grippe attaque en hiver il parait. On ne prend en compte que les levées supérieures à 100k€ communiquées dans les média. Je n’intègre pas les biotech pures (mais les med-tech si), les levées cap-dev et les levées très loin de la techno. Nous nous intéressons quasi exclusivement aux startups françaises. Les levées sont triées par stade d’avancement de la start-up selon la typologie suivante :

- Amorçage : produit en phase de développement, jusqu’au début de sa commercialisation – Lettre A dans le tableau

- Capital risque : début de commercialisation jusqu’à 1 M€ de CA environ – Lettre R dans le tableau

- Capital risque-développement : CA compris entre 1 et 3 M€ – Lettres R-D dans le tableau

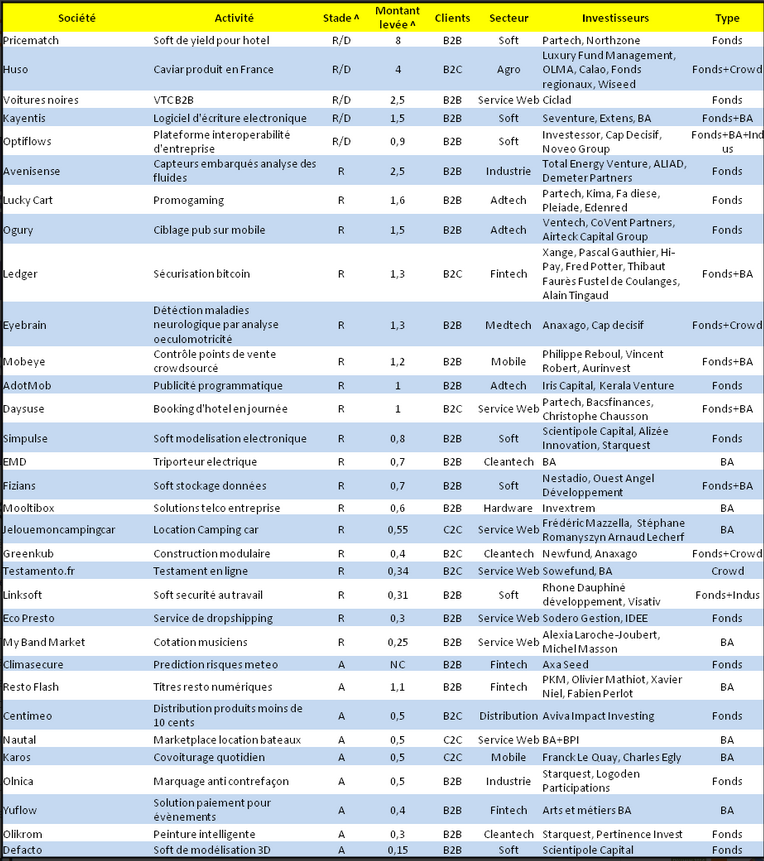

Le Tableau

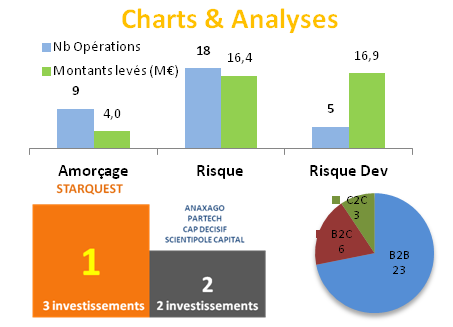

Nous avons ce mois, 32 deals pour un montant total de près de 37,2 M€. Le ticket moyen est classique : 1,16 M€ (1,2 M€ correspond à la moyenne observée dans ces études sur les 7 derniers mois 2014).

Les sources sont là : Pricematch, Huso, Voitures noires, Kayentis, Optiflows, Avenisense, Lucky Cart, Ogury, Ledger,Eyebrain, Mobeye, AdotMob, Dayuse, Simpulse, EMD, Fizians, Mooltibox, Jelouemoncampingcar, Greenkub,Testamento.fr, Linksoft, Eco Presto, My Band Market, Climasecure, Resto Flash, Centimeo, Nautal, Karos, Olnica,Yuflow, Olikrom, Defacto.

Les levées de fonds partent en freestyle mais les assureurs assurent, le corporate venture aussi et la morale est sauve…

Petite digression rafraichissante, je ne sais pas si vous avez constaté l’évolution du niveau de pratique en 10 ans dans le snow, le ski, le kite, le wind, c’est juste sur-naturel les tricks que nos riders arrivent à faire avec des combos d’une autre planète. Et bien on dirait qu’en quelques mois il se produit le même phénomène dans les levées de fonds avec des combinaisons improbables d’investisseurs, Optiflows nous fait un triple cork avec BA+Fonds+Industriel, Huso une belle session de tube et kick flip en kite strapless avec son combo magique, fonds régional+fonds de Dubai+Crowfunding et enfin Eyebrain qui envoie le gros bois, un grind sur les cables de téléphérique en speedriding avec sa levée bien radicale de quasi amorçage en medtech avec Crowd+Fonds (attention Antoine s’est tué peu après, en base jump il est vrai, mais bon…).

Chose étonnante, tant de témérité n’effraie pas nos assureurs puisqu’ils se mettent plus que jamais dans l’investissement startup. A ce sujet il faut saluer la création d’un nouveau fonds d’Axa de 200M€ . Et nous avons ce mois donc encore deux deals d’assureurs Centimeo avec Aviva et Climasecure avec Axa Seed justement. Le corporate venture, le vrai celui ou la gestion des fonds est assuré par des équipes internes, se montre encore avec Total, Air Liquid et Edenred pour Avenisense et Lucky Cart.

Alors on se pose rarement la question de la morale en business et on a raison, car c’est compliqué. Et bien en ce mois de février moi je me la pose (pour rire un peu bien sûr). Il est vrai que de nombreux fonds ont une éthique et n’investiront jamais dans le porno par exemple mais investir dans le booking de l’infidélité à priori ça passe (Dayuse), et bien je dis tant mieux. D’autant que cette petite égratignure à la bien pensance est largement compensée par un fait de quasi rédemption pour un quasi people spécialiste de la trash tv réalité depuis 15 ans qui investit dans une startup tout ce qu’il y a de plus respectable My Band Market. Je veux parler bien sûr d’Alexia Laroche Joubert qu’il ne faut pas juger avec trop de sévérité d’ailleurs car avant aujourd’hui elle n’avait pas fait que des conneries… elle en avait aussi produites (clin d’oeil à Desproges au sujet de Duras). Donc ce mois-ci la morale est sauve, en moyenne en tout cas. On respire.

Les charts

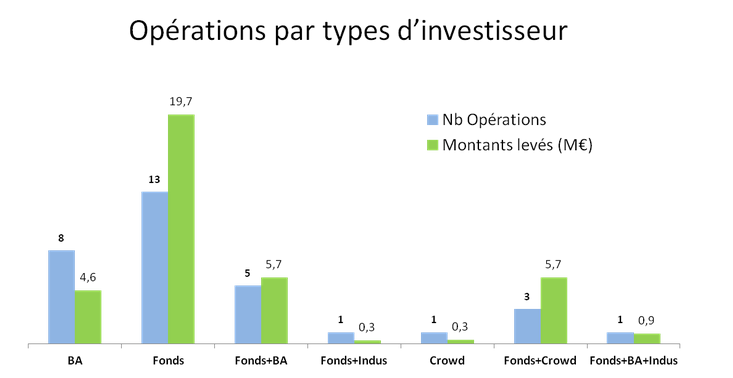

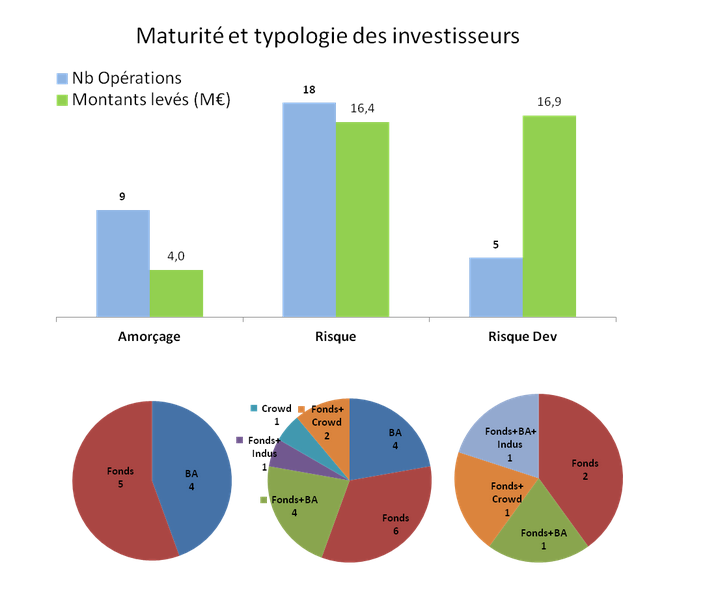

Le nombre d’opérations impliquant les fonds est deux fois supérieur à celui impliquant les BA. La tendance se confirme donc après janvier. Les fonds reprennent leur place en 2015. Les tickets moyens sont dans la moyenne 2014 (établie sur les 7 derniers mois 2014) : BA 0,57 en février 2015 vs 0,68 en moyenne 2014, Fonds : 1,5 vs 1,57 et Fonds+BA 1,14 vs 1,4. Le crowdfunding continue sa percée avec 4 deals.

La répartition Amorçage, Risque, Risque-Dev est de 28%, 56%, 15%, on est un peu en dessous de la moyenne pour l’amorçage par rapport aux 7 derniers mois 2014 : 39%, 48%, 13%. On note que les BA sont moins présents que d’habitude dans l’amorçage à 44% vs moyenne de 2014 (69%) et mécaniquement les fonds plus présents.

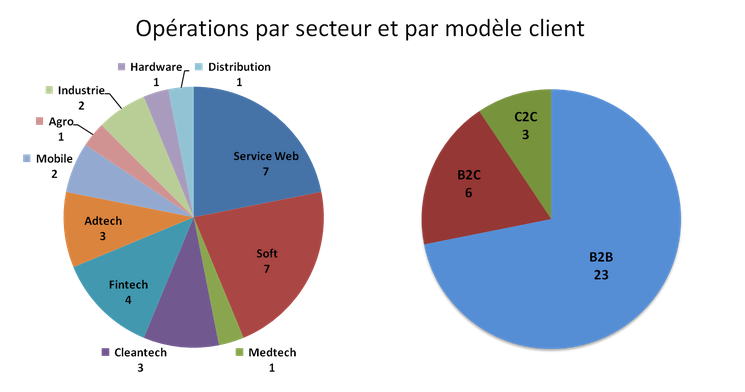

Le B2B est hausse à 70% et la sharing economy se maintient. Le soft et les services web sont en recul avec 45% contre 60% en moyenne. Le E-commerce est encore totalement absent ce mois alors qu’il était bien présent tout au long de 2014.

Podium des investisseurs actifs

Source : http://frenchfunding.fr/