Plusieurs levées ce trimestre dans le service C2C nouvelle génération. La généralisation massive des smartphones géolocalisés permet finalement de retrouver des relations de proximité dans les grandes villes à l’image de ce qui pratiquait dans les villages avec le millénaire « commerce conversationnel ». Une respiration technologique qui nous fait retrouver notre part d’humanité oubliée avant de devenir complètement cyborg. Pour ce qui est des services spot l’avènement d’un modèle Blablacar entre particuliers ne fait pas de doute alors que les modèles Uber ne pourront pas s’imposer sur tous les verticaux, cfhomejoy et son gigantesque fail. En France, on y croit donc avec Ilokyou, Mon P’ti Voisinage et dans une certaine mesure Mutum. On rappellera avec un mélange d’objectivité et de parti pris (je ne suis pas à un oxymore près), la présence de Stootie le leader aux metrics impressionnants dans ce panorama ;-).

Une autre rafale de levées de fonds dans le domaine RH avec PeopleDoc, TalentSoft et Clustree. Alors cela ne m’inspire rien de particulier, si ce n’est mon étonnement que le terme RH subsiste à l’heure du politiquement correct.

Oui, je note une levée d’amorçage pour Critizr avec des fonds purement non français. La qualité et la qualité des startups françaises ne cesse de progresser mais les fonds disponibles pour le early stage restent toujours largement insuffisants.

Dernier point, une des figures de style de l’année 2015 en matière de combinaisons de sources de financement, va se transformer en joli fail (qui était annoncé de manière métaphorique dans ce post de mars 2015, vous notez bien ;-)). Et dire qu’il suffit de poser quelques questions « en off » aux salariés (ou ex-salariés) pour savoir qu’une techno med-tech n’a aucun avenir. Je me demande à quoi servent les due dil parfois.

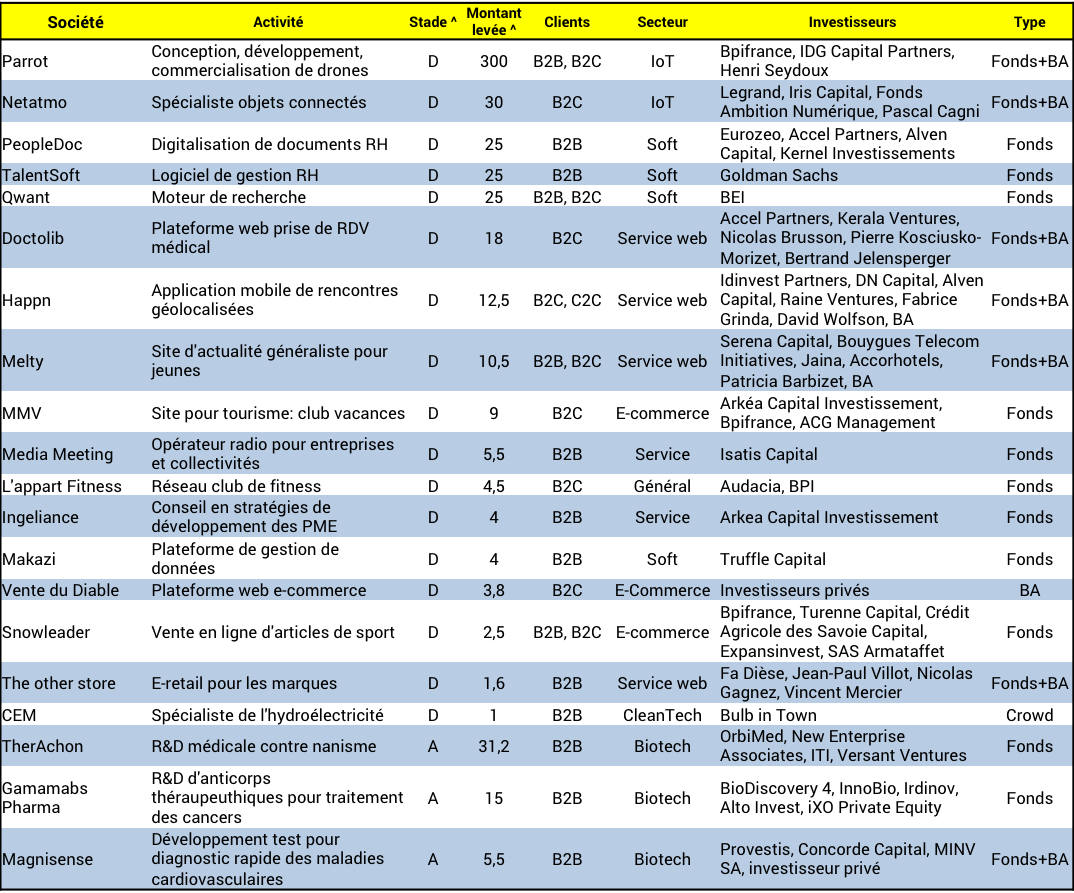

Le Tableau Cap Dev & Biotech

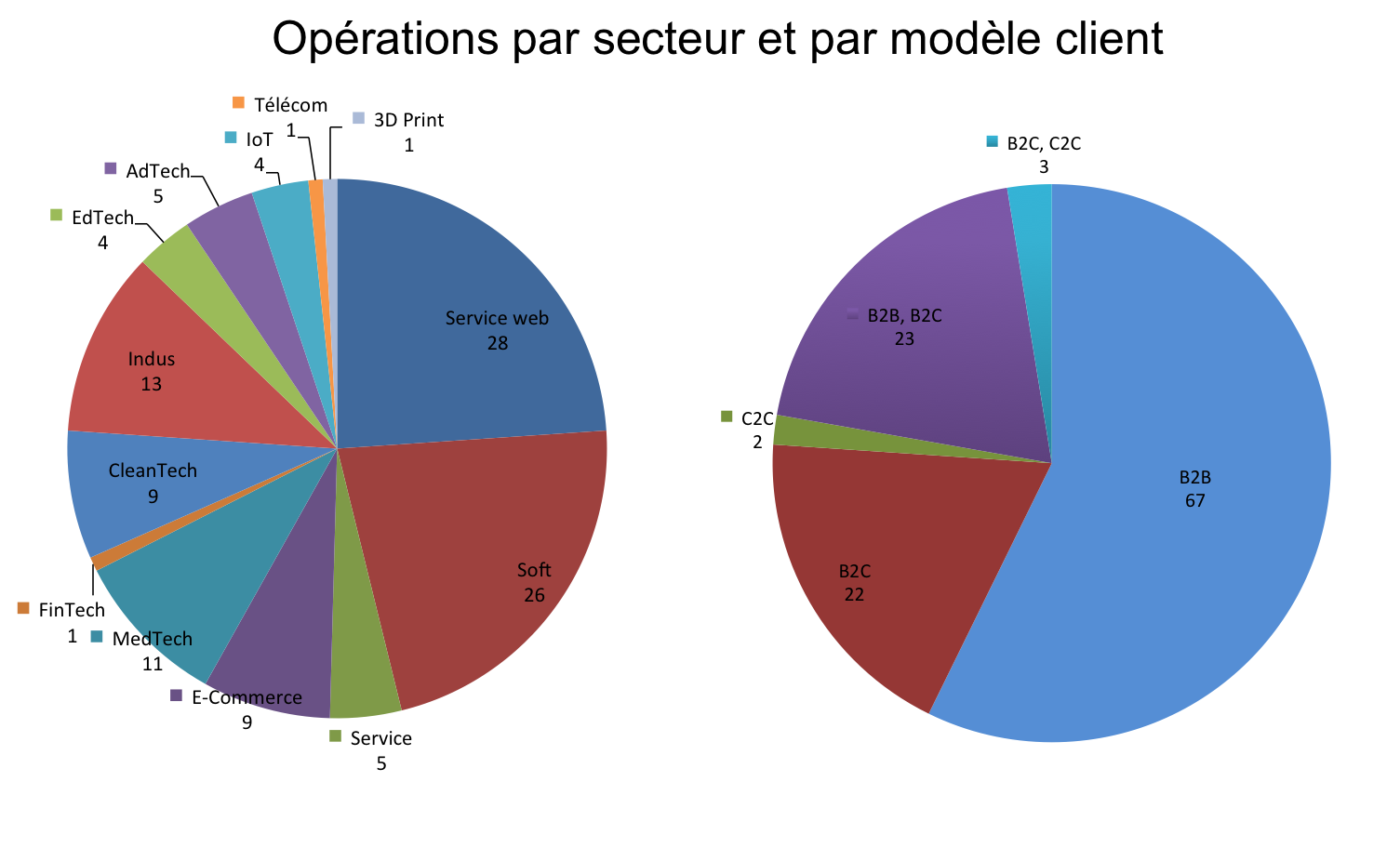

Nous avons ce 4ème trimestre 2015, 20 deals « capdev » et biotech pour un montant total de près de 533 M€.

Les sources sont là : Parrot, Netatmo, PeopleDoc, TalentSoft, Qwant, Doctolib, Happn, Melty, MMV, Media Meeting,L’appart Fitness, Ingeliance, Makazi, Vente du Diable, Snowleader, The other store, CEM, TherAchon, Gamamabs Pharma, Magnisense.

Les sources sont là : Parrot, Netatmo, PeopleDoc, TalentSoft, Qwant, Doctolib, Happn, Melty, MMV, Media Meeting,L’appart Fitness, Ingeliance, Makazi, Vente du Diable, Snowleader, The other store, CEM, TherAchon, Gamamabs Pharma, Magnisense.

Le Tableau Amorçage, Risque, Risque-Dev

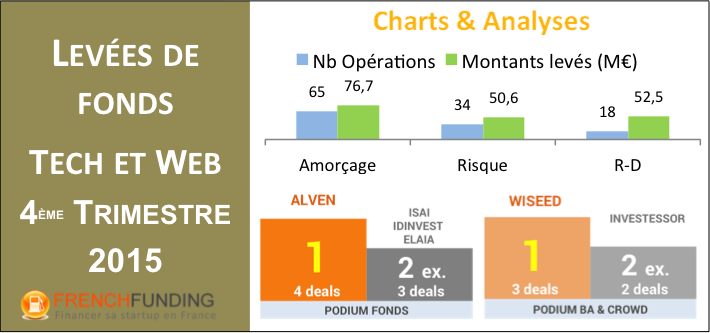

Nous avons ce trimestre, 117 deals Amorçage, Risque et Risque-Dev (voir le scope de l’étude plus bas) pour un montant total de près de 180 M€. Le ticket moyen est dans la moyenne de l’année à 1,5 M€.

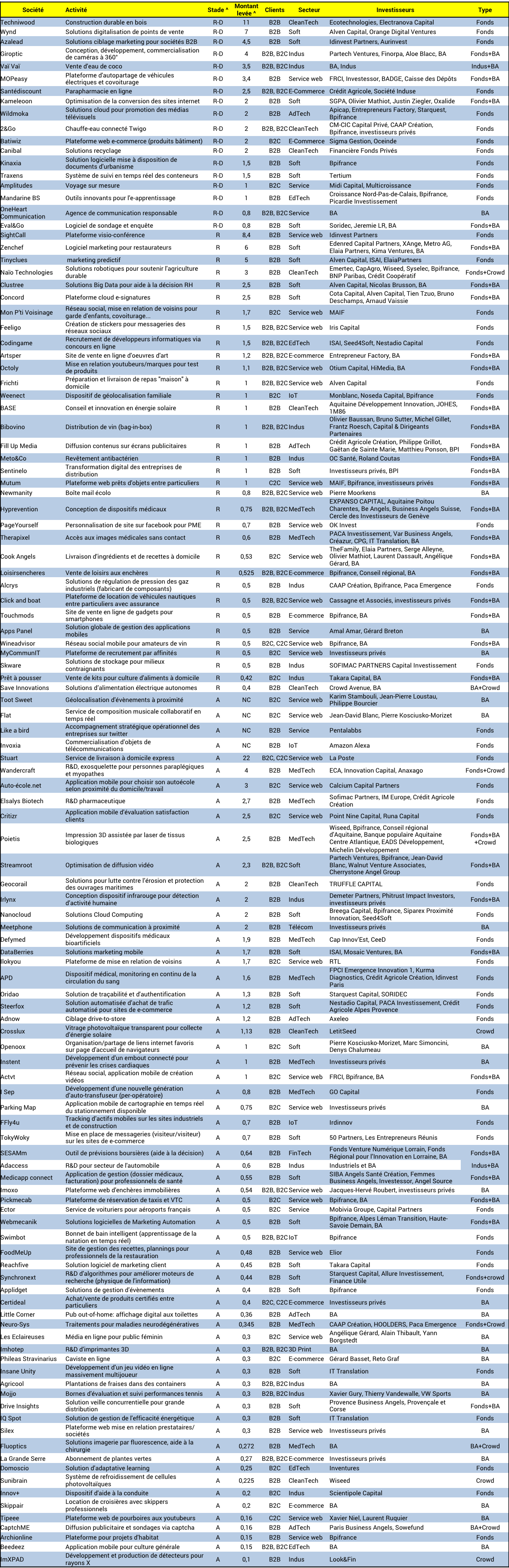

Les sources sont là : Techniwood, Wynd, Azalead, Giroptic, Vaï Vaï, MOPeasy, Santédiscount, Kameleoon, Wildmoka,2&Go, Batiwiz, Canibal, Kinaxia, Traxens, Amplitudes, Mandarine BS, OneHeart Communication, Eval&Go, SightCall,Zenchef, Tinyclues, Naïo Technologies, Clustree, Concord, Mon P’ti Voisinage, Feeligo, Codingame, Artsper, Octoly,Frichti, Weenect, BASE, Bibovino, Fill Up Media, Meto&Co, Sentinelo, Mutum, Newmanity, Hyprevention,PageYourself, Therapixel, Cook Angels, Loisirsencheres, Alcrys, Click and boat, Touchmods, Apps Panel,Wineadvisor, MyCommunIT, Skware, Prêt à pousser, Save Innovations, Toot Sweet, Flat, Like a bird, Invoxia, Stuart,Wandercraft, Auto-école.net, Elsalys Biotech, Critizr, Poietis, Streamroot, Geocorail, Irlynx, Nanocloud, Meetphone,Defymed, DataBerries, Ilokyou, APD, Oridao, Steerfox, Adnow, Crosslux, Openoox, Instent, Actvt, I Sep, Parking Map,FFly4u, TokyWoky, SESAMm, Adaccess, Medicapp connect, Imoxo, Pickmecab, Ector, Webmecanik, Swimbot,FoodMeUp, Reachfive, Synchronext, Applidget, Certideal, Little Corner, Neuro-Sys, Les Eclaireuses, Imhotep, Phileas Stravinarius, Insane Unity, Agricool, Mojjo, Drive Insights, IQ Spot, Silex, Fluoptics, La Grande Serre, Domoscio,Sunibrain, Innov+, Skippair, Tipeee, CaptchME, Archionline, Beedeez, ImXPAD.

Les charts

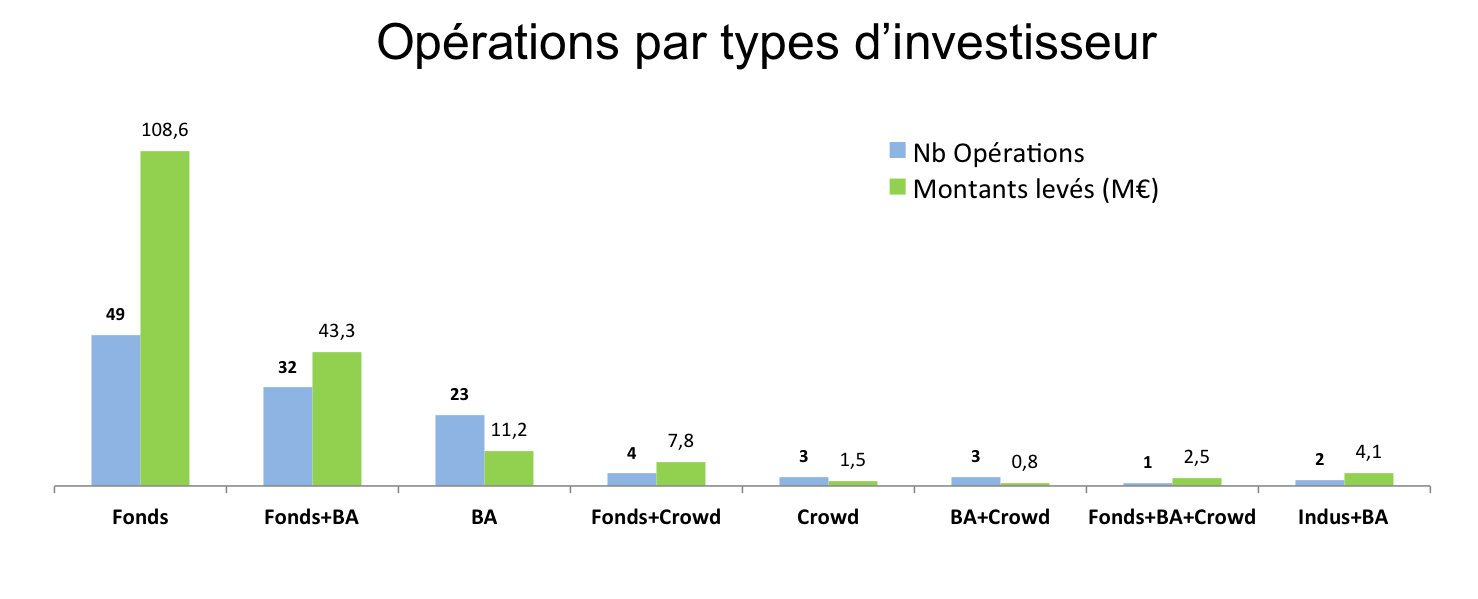

Les fonds sont très présents en cette fin d’année avec un ticket moyen légèrement en hausse par rapport au début de l’année (2,1 vs 1,7). Le tickets moyen des BA est stable au tour de 0,6, également pour Fonds+BA autour de 1,4.

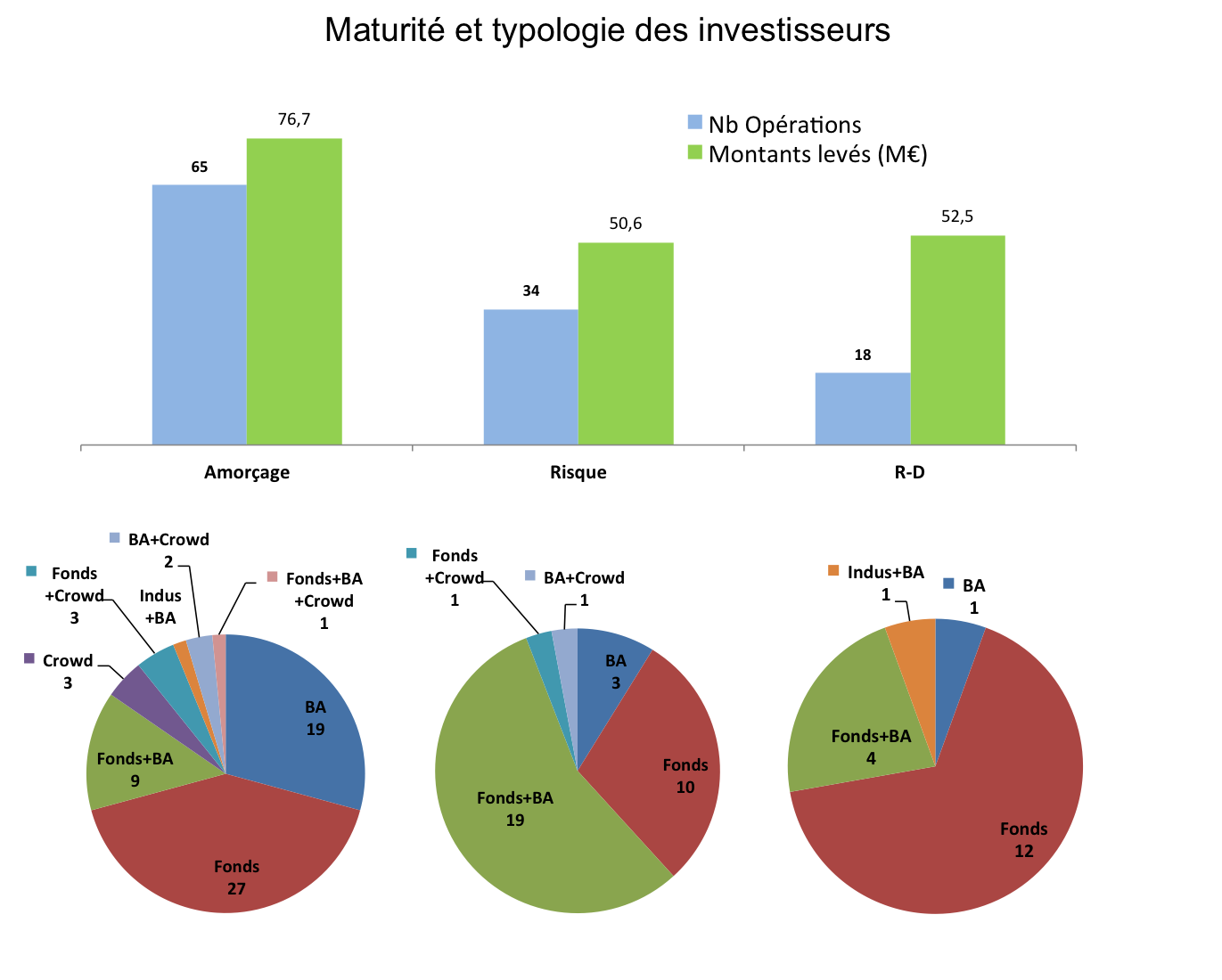

La répartition Amorçage, Risque, Risque-Dev (en nombre de deals) est de 56%, 29%, 15%, c’est un trimestre exceptionnel pour l’amorçage. Dans l’amorçage, les BA sont impliqués dans moins de 50% des deals en dessous de la moyenne 2014 (69%) et les fonds sont très présents à plus de 60%.

Le B2B est dans la moyenne 2014 avec 57% et la sharing economy est en forte baisse ce trimestre avec 4% des deals. Le E-commerce revient avec 8% des deals.

Podium des investisseurs actifs

Scope de l’étude

Analyse subjective des levées de fonds technos et web annoncées au troisième trimestre 2015. Nous ne sommes pas exhaustifs volontairement : on ne prend en compte que les levées supérieures à 100k€ communiquées dans les média, je n’intègre pas les biotech pures (mais les med-tech si), les levées cap-dev (CA>3M€) ne sont pas analysées dans les charts. Nous nous intéressons quasi exclusivement aux startups françaises. Les levées sont triées par stade d’avancement de la start-up selon la typologie suivante :

- Amorçage : produit en phase de développement, jusqu’au début de sa commercialisation – Lettre A dans le tableau

- Capital risque : début de commercialisation jusqu’à 1 M€ de CA environ – Lettre R dans le tableau

- Capital risque-développement : CA compris entre 1 et 3 M€ – Lettres R-D dans le tableau

Source : http://frenchfunding.fr/